Para realizar un análisis rápido y simplificado de la situación de una empresa, partiendo de sus estados contables principales (Balance de situación y Cuenta de pérdidas y ganancias), proponemos el siguiente protocolo: Análisis Económico, financiero y patrimonial

Análisis económico

A través de la cuenta de pérdidas y ganancias estudiaremos dos aspectos fundamentales:

- PRODUCCIÓN REAL

La producción se obtiene sumando el importe neto de la cifra de negocios (es decir descontadas de las ventas del periodo los rapels, descuentos, devoluciones, etc) y la variación de existencias de productos terminados y en curso, que conforman los epígrafes 1 y 2 de la cuenta de pérdidas y ganancias.

Este importe obtenido, debemos ponerlo en relación de la producción óptima, cuyo cálculo veremos a continuación.

- LA PRODUCCIÓN ÓPTIMA o punto de equilibrio financiero

Donde (considerando un análisis mensual):

CF = Promedio de costes fijos mensuales de la empresa

ap = Total mensual de las cuotas de amortización de capital de préstamos que tenga el negocio.

CV = Porcentaje que representa el coste de la mat. prima y otros costes variables, respecto del total del precio.

B.exg. = Porcentaje de beneficio sobre las ventas que exigimos a la empresa.

Esta relación nos permitirá comparar de una sola vez, no solo si la empresa genera beneficio, sino si este beneficio es suficiente, de tal modo que nos permita además de pagar los costes generados (punto de equilibrio simple) devolver los nominales de los préstamos (ap) y obtener el margen deseado (% B. exg.). Vale la pena recordar que el fin de una empresa es obtener beneficio.

Análisis financiero

A través del Balance de Situación y buscando la sencillez y rapidez, nos centramos en la estructura del circulante y para ello nos basaremos en dos criterios:

- ENDEUDAMIENTO

Nos indica la falta de capacidad de la empresa para autofinanciarse con su explotación, por lo tanto valores altos (cercanos a 1) indican un gran endeudamiento. Tradicionalmente se estima adecuado valores de este ratio entre 0,4 y 0,6 En general varía su consideración, dependiendo del sector en el que operemos, tamaño, forma jurídica de la empresa, etc.

- NOF (Necesidades operativas de Fondos)

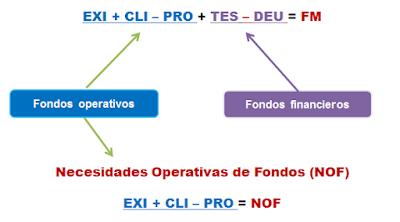

El fondo de maniobra es sabido por todos que consiste en la diferencia entre el activo corriente y el pasivo corriente, sin embargo esto no es determinante para valorar la estructura del circulante, por ello proponemos desglosar activo y pasivo circulante en masas que nos ayuden a esta evaluación.

Diferenciaremos dos tipos de fondos: las necesidades operativas (color azul) y los fondos monetarios o financieros (color lila)

- Las necesidades operativas, por tener relación directa con la producción o servicio que realiza la empresa y son: Existencias, Clientes y Proveedores.

- Los otros fondos monetarios o financieros, cuya finalidad deber ser asegurar que las NOF son atendidas, haciendo de colchón o de complemento y son: Tesorería y Deudores (préstamos)

La relación matemática entre ellos sería

Por lo tanto el interés radica en conocer cuales son las necesidades operativas de la empresa que estudiamos y si los fondos financieros son suficientes.

Una adecuada estructura del circulante nos afecta en el muy corto plazo, de ahí la urgencia en su análisis.

Desglosarlo en estas 5 partes, nos acercará a un diagnóstico mas preciso, algunas ideas son:

Si las necesidades operativas de fondos son muy elevadas, se puede acotar mas fácilmente el problema, valorando si provienen por exceso de existencias, evidencian una inadecuada gestión de clientes, o por el contrario indicarían la necesidad de mejorar la relación con los proveedores.

El binomio que compone los fondos financieros, Tesorería-Deuda, será mas óptimo cuanto mas se acerque a un valor cero, esto significaría que la empresa tiene cubiertas sus necesidades a corto plazo y a su vez no tiene recursos ociosos, es decir no tiene exceso de tesorería. Excesos de recursos indicaría una mala gestión, puesto que se pierde coste de oportunidad.

Análisis Patrimonial

Por último asegurarnos que la empresa no está en desequilibrio patrimonial, es decir una sociedad de capital (SA, SL y comanditaria por acciones estarán en situación de desequilibrio patrimonial, cuando las pérdidas dejen reducido el patrimonio neto a una cantidad inferior a la mitad del capital social, siendo obligatoria la disolución, a no se que el Capital Social se aumente o se reduzca en la cantidad suficiente y siempre que no proceda solicitar concurso de acreedores. (TRLSC, 363 1d)

Si desea llevar a la práctica todo lo que le hemos ofrecido en este artículo, puede asistir a nuestros cursos prácticos de Análisis de Balances para la toma de decisiones, o bien solicitarlos in company:

.jpg)

No hay comentarios:

Publicar un comentario